粉飾決算の基礎知識~手口から見抜き方をわかりやすく解説~

2023年も大規模な粉飾決算事例が話題になるなど、今後も粉飾決算の新たな事案が出てくることが予想されます。そこで今回はなぜ粉飾決算が無くならないのか粉飾決算の基礎知識をご紹介していきます。

目次

粉飾決算とは

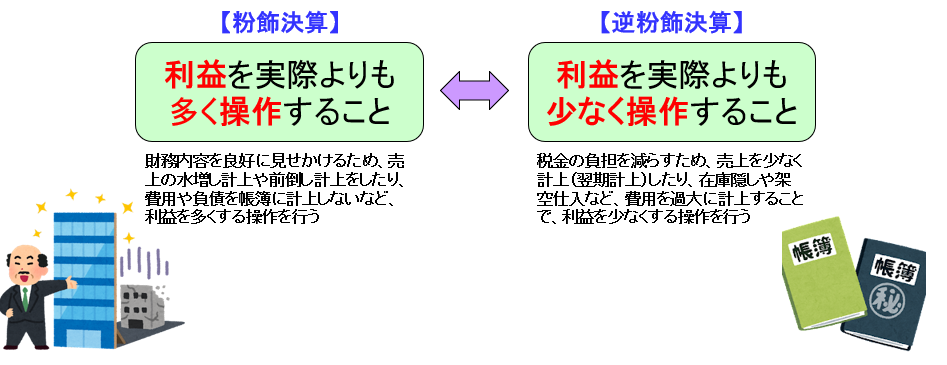

「粉飾決算」とは、故意に不正な会計処理をして、事実とは異なる損益計算書(経営成績)や貸借対照表(財政状態)などの決算書を作成することです。実際の収益や資産、負債などの数値を意図的に変えることで、投資家や金融機関などのステークホルダーに対して、より経営が順調であるかのような誤った印象を与えます。例えば財務内容を良好に見せかけるため、売上の水増し計上や前倒し計上をしたり、費用や負債を帳簿に計上しないなど、利益を多くする操作を行う場合や、逆に税金の負担を減らすため、売上を少なく計上(翌期計上)したり、在庫隠しや架空仕入など、費用を過大に計上することで、利益を少なくする操作を行う場合もあります。このような行為は、発覚すると企業の信頼性を大きく損なうことになり、場合によっては法的な制裁を受け、企業の存続自体が危うくなる可能性もあります。

粉飾決算が行われる主な理由

粉飾決算が行われる主な理由は主に下記のようなものがあります。

主な理由

- 株価対策(粉飾決算)→株価維持・上場維持、債務超過回避のため、粉飾を行うケースがある

- 融資対策(粉飾決算)→経営状態をよく見せかけることで、金融機関からの融資を引き出す

- 入札対策(粉飾決算)→建設業の場合、公共工事の入札ランクと経営事項(経営状況)の審査がある

- 税金対策(逆粉飾決算)→赤字決算にすることで、利益に課される法人税を支払う必要がなくなる(脱税)

粉飾決算に陥るプロセス

一時的な損失を隠すため、当初は利益操作程度だった粉飾が、更なる業績悪化で手口が悪質化して行き、最終的には「粉飾の粉飾」をするようになり、全く架空の決算書となってしまいます。「1回限り」ということで、軽い気持ちで行った粉飾のツケは、翌期に必ず返って来ますので、粉飾決算のスパイラルから抜け出すことは困難です。粉飾決算は一時凌ぎにしかならないので、一度手を染めると後戻りができなくなります。

- 第一段階:利益操作

- 土地の含み益など、これまで蓄積してきた利益を捻出することで、本業が恰も儲かっているように見せかける。

- 第二段階:粉飾

- 架空売上の計上、意図的な費用圧縮等により、利益を多く見せかける(赤字隠蔽のための典型的な粉飾)。

- 第三段階:粉飾の粉飾

- 粉飾を隠蔽するために決算書自体を変造することから、決算書が原形を留めない架空のものとなってしまう。

粉飾決算の基本的なパターン1

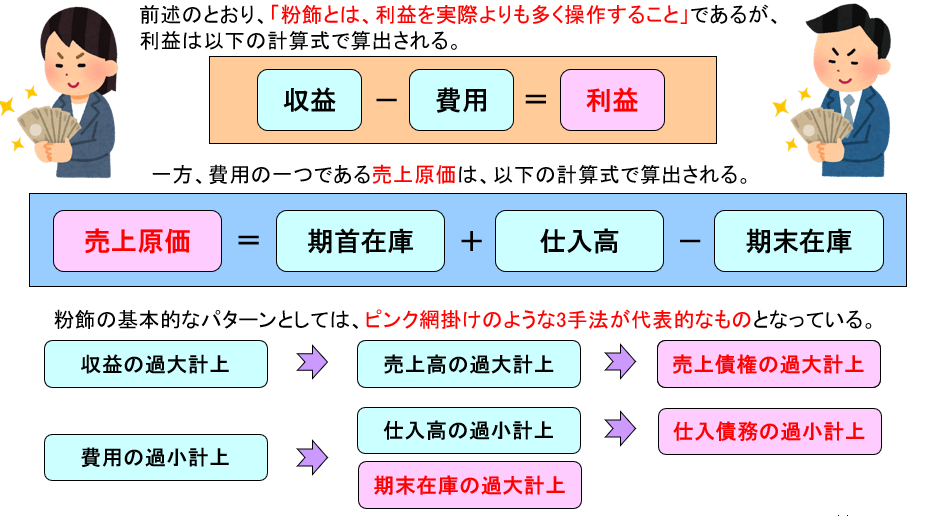

粉飾の手口は似通っていることから、粉飾された決算書にも似通った兆候が現れます。以下では、粉飾の基本的なパターンを紹介します。

粉飾決算の基本的なパターン2

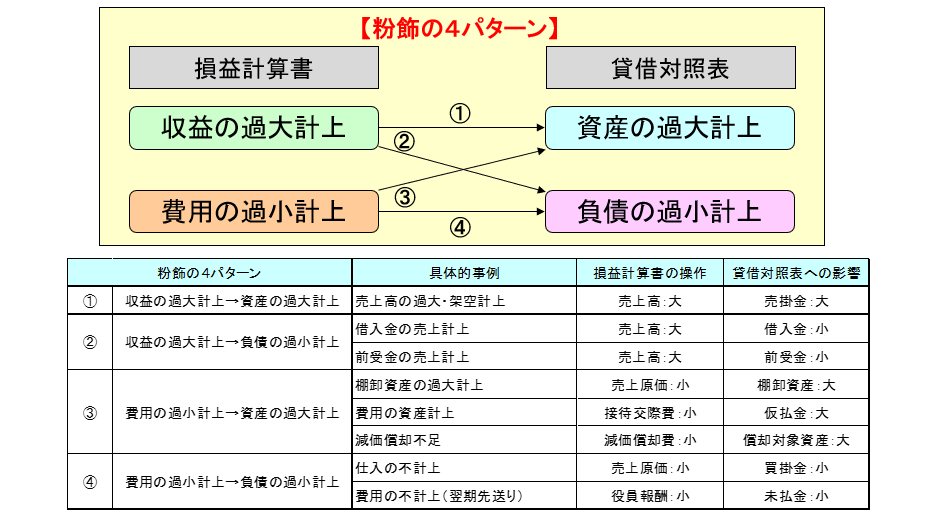

複式簿記の原理により、粉飾目的(利益の過大計上)で損益計算書を操作(収益の過大計上、費用の過小計上)すると、貸借対照表にも影響(資産の過大計上、負債の過小計上)が及びます。

粉飾決算の手口

粉飾決算では、「売上を増やすこと」、「費用を減らすこと」を、逆粉飾決算では、「売上を減らすこと」、「費用を増やすこと」を故意に操作しています。

具体的にどういった操作が行われるかはCRD協会の研修でお伝えしています。

粉飾決算の見抜き方1(有効な財務指標)

粉飾決算を見抜くのに有効な財務指標があります。ここでは主な2つを紹介していきます。

売上債権回転日数

計算式:(受取手形+売掛金+受取手形割引高+受取手形裏書譲渡高)÷売上高×365(単位:日)

売上の過大計上・架空計上(売上も急増)をすると、将来、回収できない売上債権が計上されることになります。そうなると、売上債権が売上や総資産などと比較して、不整合に増加するので財務諸表のバランスが悪くなります。

売上債権増加の影響を受け、売上債権回転日数が長期化することから、取引先から合理的な説明がない場合は、粉飾を視野に入れて実態把握を進める必要があります。

棚卸資産回転日数

計算式:棚卸資産÷売上高×365(単位:日)

在庫(棚卸資産)の操作は、費用を過小に計上して、利益を過大に粉飾しようとするものです。期末在庫を過大に操作すれば、売上原価が圧縮され、利益が増加することになります。

【参考】売上原価=期首在庫+期中仕入高-期末在庫

在庫(棚卸資産)増加の影響を受け、棚卸資産回転日数が長期化すると共に、原価率が低下、粗利益率が上昇することから、取引先から合理的な説明がない場合は、粉飾を視野に入れて実態把握を進める必要があります。

粉飾決算の見抜き方2(見るべきポイント)

粉飾決算を見抜くための見るべきポイントをいくつかお伝えします。より詳細なポイントはCRD協会の研修でお伝えしています。

確定申告書別表と決算書の比較

確定申告書別表四「当期利益又は当期欠損の額」とP/L上の当期利益の金額、確定申告書別表五(一)繰越欠損金の翌期首現在額とB/S上の前期繰越利益、の金額が不一致の場合は、税務申告用と金融機関提出用に決算書を使い分けている可能性があります。

仮払金・貸付金

仮払金・貸付金については、損金処理しにくいもの、接待費・使途不明金などの隠れ蓑として利用されることが多く、本来費用として処理されるべきものが、資産として計上されるので、その分だけ利益が大きなります。

従って、仮払金・貸付金といった勘定科目の金額が多額になっている場合は、その実態を把握する必要があります。

営業キャッシュフロー

通常、業績好調な企業は、本業でキャッシュを生み出していることから、営業CFは黒字となりますが、売上の架空計上を行っている企業は、キャッシュを獲得できないため、営業CFが赤字になる傾向があります。

営業利益が好調なのにも関わらず、営業CFが継続して赤字の企業は、その事態を把握する必要があります。

簿外債務

簿外債務とは、債務であるにも関わらず、B/S上に負債として計上していない債務のことです。

簿外債務が発生する事例としては、当初は偶発債務(例えば、子会社の債務保証)だったものが、実際の債務になった際に、その認識を行わないというものです。子会社等、重要な関係会社に対する債務保証の有無は確認しておく必要があります。

子会社取引

売上は、取引先からの受注があって計上されるものですが、グループ傘下の子会社であれば、受注があったものとして粉飾することは容易です。

子会社にとって必要のない取引を受注することで、親会社が売上を架空計上し、利益を嵩上げしていないか、実態を確認する必要があります。

経常利益が少額黒字

経常赤字を経常黒字に粉飾した場合、実際には黒字ではないのに税負担が発生(繰越欠損金がない場合)してしまいますが、実際のところは赤字であり、経営者としては出来る限り、納税額を抑えようとするのが心情です。

従って、粉飾するような企業の経常利益は、少額黒字で推移することが多いので、その実態を把握する必要があります。

売掛先に異常な相手先

売掛先の一覧表を作成して、取引の性質上、異常な取引先がいないかをチェックします。具体的には、本来は仕入先の会社が、売掛先になっている場合は、循環取引が行われている可能性があることから、その実態を把握する必要があります。

まとめ

このように粉飾決算が行われる過程や手口も様々ですが、ある程度パターンがあるとも言えます。紹介したような財務指標値や見極めポイントに異常がないかまずは確認してみるとよいでしょう。

CRD協会ではこのような粉飾検知に役立つツールの提供や対面研修を会員様向けに行っています。研修ではより詳しい手口、有効な財務指標、見抜き方のポイントをお伝えしています。お気軽にお問い合わせください。

ご質問・ご相談等お気軽にお問い合わせください